Webkonferenz – SALytic Invest Kapitalmarkttag

Massiv veränderte Rahmenbedingungen durch Rekordinflation, Ukraine-Konflikt und Omikron

SALytic Invest erwartet im weiteren Jahresverlauf eine anhaltend hohe Volatilität an den Kapitalmärkten: „Wir sehen sich massiv verändernde Rahmenbedingungen“, betont Vorstand Dr. Wolfgang Sawazki von SALytic Invest. Er und sein Team machen drei Faktoren aus, warum die Zinswende früher kommen und die wirtschaftliche Entwicklung regional unterschiedlich ausfallen wird: Omikron, die Inflation und die Ukraine-Krise.

Auslaufen der Omikron-Welle wird die Lieferketten sukzessive entlasten

Omikron hat sich als Game Changer der Corona-Pandemie erwiesen, berichtet Matthias Jörss, Chefvolkswirt von SALytic Invest: „Diese Virus-Variante ist hoch ansteckend, zeigt aber weniger schwere Krankheitsverläufe und belastet das Gesundheitssystem in erheblich geringerem Ausmaß. Im Frühjahr ist daher eine weitgehende Öffnung zu erwarten. Positiv sehen wir auch, dass inzwischen ausreichend Impfstoff für die Emerging Markets bereitsteht.“ Aktuell belaste die starke Verbreitung mit Quarantänen und Ausfallzeiten die Lieferketten noch. Diese sollten sich jedoch ab dem Frühjahr deutlich erholen. Damit entfalle auch ein wichtiger Treiber der Inflation.

Damoklesschwert Ukraine

Ein weiterer Treiber für die Preissteigerungen ist die Ukraine-Krise, die zusätzlich zur aktuell guten Konjunkturentwicklung die Öl- und Gaspreise nach oben schraubt. Sie stellt eine schwer einzuschätzende Bedrohung dar. „Eine Invasion würde zu einer deutlichen Marktkorrektur in Europa führen“, erwartet Kapitalmarktstratege Sawazki. Bereits jetzt belaste der Konflikt den Energiemarkt, befeuere die Inflation und erhöhe die Risikoprämien. Im Falle einer weiteren Eskalation könnte der Ölpreis auf bis zu 150 US-Dollar steigen. „Auf der anderen Seite ist hier aktuell viel spekulatives Geld im Spiel. Wenn sich die Situation wieder entspannt, erwarten wir auch wieder schnell fallende Preise“, so Sawazki.

Inflation durch strukturelle Treiber

Neben diesen Sonderfaktoren gibt es weitere, längerfristig wirkende Katalysatoren: „Derzeit trifft ein starker Konjunkturboom auf einen angespannten Arbeitsmarkt, höhere Löhne und steigende Mieten. Das sind dauerhafte Themen, zu denen die stark gestiegenen Energie- und Frachtkosten noch dazu kommen. Viele Verteuerungen sind noch nicht einmal bei den Endprodukten angekommen“, berichtet Finanzexperte Jörss. Dazu kommen drei große strukturelle Inflationstreiber: der Demographie-bedingte Arbeitskräftemangel, der Klimawandel und die Deglobalisierung.

USA: Zinsschritte am März

In der Folge wächst der Druck auf die Notenbanken: „Die US-amerikanische Fed steht noch viel stärker unter Zugzwang als die EZB“, lautet die Einschätzung des Volkswirts. Dort sei die Lohn-Preis-Spirale bereits erheblich weitergelaufen als in Europa. „Daher erwarten wir ab März fünf bis sechs Zinsschritte und eine Zinserhöhung im laufenden Jahr auf insgesamt 1,5 bis 1,75 Prozent.“ Durch die hohe Inflation in Kombination mit einer restriktiveren Geldpolitik und geringeren fiskalischen Impulsen sei zu erwarten, dass sich das Wachstum in den USA im Jahresverlauf abschwächt.

In Europa erwartet Jörss zunächst ein Auslaufen der EZB-Aufkaufprogramme im Sommer, bevor im vierten Quartal auch hier die Zinsen steigen werden. Seine Prognose für die USA zum Jahresende lautet 2,2 bis 2,4 Prozent, für zehnjährige Bundesanleihen 0,4 bis 0,5 Prozent. Gleichzeitig erhöhen sich auch die Aufschläge für Risikopapiere.

Europäische Aktien: moderat positiver Ausblick

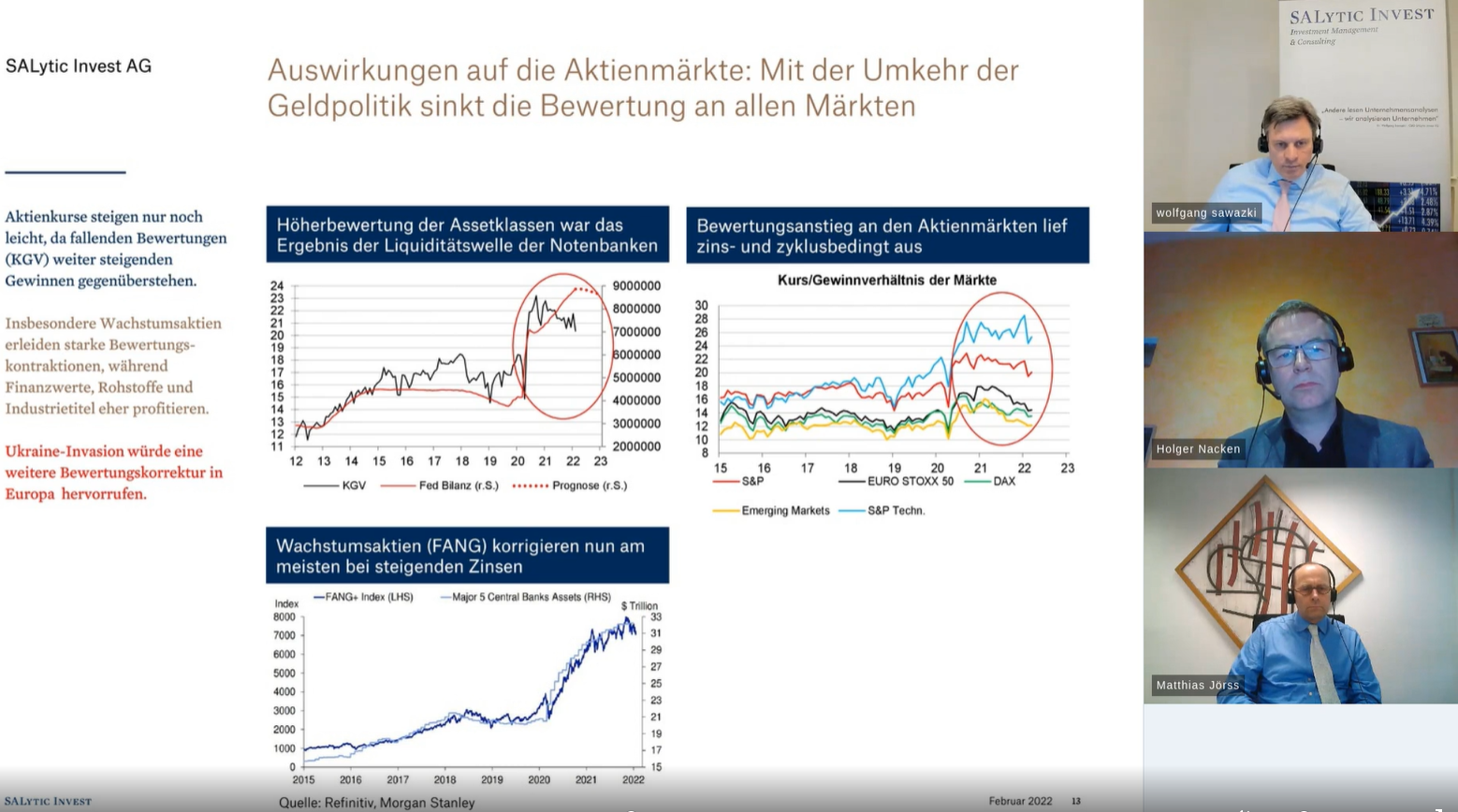

Für die Aktienmärkte hat das ebenso Folgen, erläutert Sawazki: „Wenn die Notenbanken die Liquidität langsam wieder absaugen, führt das zu einem Abschmelzen der aktuell hohen Bewertungskennzahlen. Dem steht die gute Konjunktur gegenüber, die zu weiteren Gewinnsteigerungen bei vielen Unternehmen führt. In Summe verlangsamen sich diese aber im zweiten Halbjahr.“ Schrumpfende Bewertungen bei steigenden Gewinnen ergäben ein moderat positives Gesamtbild. Seine favorisierten Sektoren sind Banken, Versicherungen, Rohstoffe, Dienstleistungen und ausgewählte Technologiewerte. Die meisten Wachstumsaktien werden dagegen starke Bewertungskontraktionen erleiden.

China: expansive Geldpolitik nach Olympia

Den chinesischen Markt halte SALytic Invest im Jahresverlauf unter genauer Beobachtung: „Belastungen aus dem Immobiliensektor sowie latente Covid-Risiken werden nach der Olympiade sukzessive durch eine expansive Geld- und Fiskalpolitik kompensiert“, erwartet Jörss. Eine mögliche Erholung des Marktes werde dadurch begünstigt.

Ansprechpartner

Jens

Bäder

Neukunden

Fondsresearch

Frank

Kemper

Neukunden

Digitalisierung