Warum Anleger auf Vermögensverwalter mit eigenem Research setzen sollten

Dr. Wolfgang Sawazki und Alexander Bartsch im Private Banking Magazin

Tiefgreifendes, qualitativ hochwertiges Unternehmensresearch ist die Voraussetzung für ein breit gefächertes Anlageuniversum. Lange Zeit hielten viele Asset Manager jedoch die entsprechenden Analysekapazitäten nicht selbst vor, sondern bezogen die Expertise von externen Anbietern. Doch ein Konsolidierungsprozess in der Branche – parallel zum Banken- und Brokersterben in Deutschland – sorgt dafür, dass seit Jahren das verfügbare Research immer knapper wird.

So legten beispielsweise Unicredit, Julius Bär und Crédit Agricole ihre Brokerage-Aktivitäten unter dem Dach Kepler Chevreux zusammen, während die Unternehmensanalyse der Dresdner Bank, dem Bankhaus Sal. Oppenheim oder der West LB wegfielen. Auch die Übernahme von Helvea durch Baader sorgte für eine weitere Verknappung.

Haupttreiber für diese Entwicklung ist die Schrumpfung der Gebühren-Pools der Investmentbanken, die nach der Finanzkrise 2008 über mehrere Jahre hinweg um insgesamt etwa 50 Prozent schrumpften. Hinzu kommt der zunehmende Margendruck im Asset Management, welcher unter anderem durch die zunehmende Konkurrenz von passiven Anlageinstrumenten wie etwa ETFs hervorgerufen wurde.

In der Folge sank auch der Gebührensatz, den die Broker für die Ausführung der Wertpapiertransaktionen für ihre Asset-Management-Kunden berechnen, so dass eine Subventionierung der Unternehmensanalyse immer schwieriger wurde. Diese Entwicklung führte bereits vor der Einführung der MiFID-II-Richtlinien Anfang 2018 zu einer deutlichen Verknappung von verfügbarem Research.

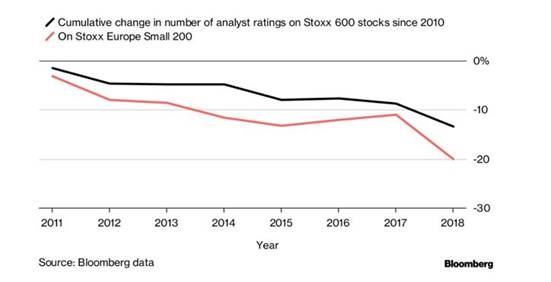

Analysten-Coverage auch europaweit deutlich gefallen – Rückgang am stärksten in Deutschland:

Dieser Trend hat sich unter MiFID II noch einmal deutlich akzentuiert. Grund hierfür ist, dass die Bereitstellung von Research unter der neuen Regulierung nicht mehr über die Ausführung von Wertpapierorders abgegolten werden darf, sondern zwischen Broker und Asset Manager separat als Zusatzgebühr in Rechnung gestellt werden muss. Der weiter zunehmende Wettbewerbsdruck führt bei Asset Managern zu knappen Budgets für externes Research, was wiederum eine weitere Verknappung des Angebots an Unternehmensanalysen, Corporate Access und vieles mehr vorantrieb.

Als Folge dessen sind seit Einführung von MiFID II weitere namhafte Brokerhäuser von der Landkarte verschwunden: Mainfirst wurde von Stifel Financial übernommen, Hauck & Aufhäuser erwarb das Bankhaus Lampe, und die auf Schweizer Aktien spezialisierte Bank Vontobel hat ihr Kapitalmarktgeschäft eingestellt. Jüngstes Beispiel ist die Übernahme von Restteilen der Brokerage-Aktivitäten der Commerzbank durch Oddo BHF, die als europaweiter Konsolidierer auftreten und im vergangenen Jahr beispielsweise schon die Brokerage-Aktivitäten von ABN Amro integriert haben.

Mittelstandsfirmen leiden am meisten

Der Rückgang in der Research-Abdeckung ist in besonderem Maße bei Mid- und Small Caps zu beobachten. Wurden diese Titel vor MiFID II in der Regel noch von fünf bis zehn Analysten bewertet, sind es als Folge des neuen Regelwerks häufig nur noch ein bis zwei. Teilweise müssen Unternehmen mit geringerer Marktkapitalisierung heute sogar vollkommen ohne Research-Abdeckung seitens der Brokerhäuser auskommen.

Für diese Unternehmen bleibt dann als einzige Möglichkeit, Finanzanalysen gegen Bezahlung bei privaten Research-Anbietern erstellen zu lassen, sogenanntes Paid Research. Die Tatsache, dass das beauftragte Institut für die Anfertigung des Analyseberichts eine Vergütung erhält, lässt jedoch Zweifel an der vollkommenen Unabhängigkeit und Objektivität solcher Studien aufkommen.

Neben der sinkenden absoluten Quantität der Analystenabdeckungen beklagen viele Asset Manager zudem, dass auch die Research-Qualität nach der Finanzkrise 2008 und zuletzt mit der Einführung von MiFID II insgesamt abgenommen hat. Häufig wird lediglich das Tagesgeschehen, etwa die Vorlage von Quartalszahlen oder sonstige relevante Neuigkeiten, kommentiert.

Tiefgehende Betrachtungen einzelner Geschäftsmodelle oder die Analyse langfristiger Investmenttrends bleiben dagegen immer mehr auf der Strecke. Zudem wird das Industrieverständnis der Analysten dadurch geschwächt, dass sie seit der Finanzkrise immer weniger an Corporate-Finance-Projekten teilnehmen durften. Obwohl diese Einschätzung für Unternehmen aller Größenordnungen gilt, zeigt sich auch hier eine überproportionale Ausprägung bei Small- und Mid Caps.

Insgesamt hat diese Entwicklung zur Folge, dass es für einen erfolgreichen Auswahlprozess bei Asset Managern heute ein zentraler Wettbewerbsfaktor ist, eigene Analyse- und Research-Kapazitäten zu besitzen. Bei SALytic Invest haben wir auf diese Entwicklung unter anderem dadurch reagiert, unser Geschäft mit elf Kapitalmarktexperten zu betreiben, von denen fünf ausgewiesene Aktienspezialisten sind und drei einen stark volkswirtschaftlich geprägten Research-Hintergrund haben. Damit unterstreichen wir, dass tiefgehende Analysetätigkeit in unserer Unternehmens-DNA verankert ist.

Hierbei stellt sich dann die Frage: Was macht Research zu einem guten Research? Für uns ist die Grundlage einer fundierten Analyse ein tiefes Verständnis der Industrie, gute Kontakte zu Industrievertretern und eine eigene, über Jahrzehnte gewachsene Modellwelt, welche die makro- und mikroökomischen Überlegungen einbindet. Ergänzt werden sollte dies durch eine Vielzahl von Gesprächen mit Unternehmensvertretern und Branchenexperten.

Dabei wirkt die Corona-Pandemie, bei allen Schwierigkeiten, sogar in einem Punkt unterstützend: Der Trend zu Video- und Telefonkonferenzen statt Präsenz-Roadshows vereinfacht es Asset Managern außerhalb der großen Finanzzentren London, Frankfurt und weiteren Meetings mit Industrieexperten und Unternehmensvertretern durchzuführen. Daneben ist ein Team mit jahrzehntelanger Kapitalmarkterfahrung in unterschiedlichen Marktphasen ein unschätzbares Asset für einen strukturiert-analytischen Investmentansatz.

Insgesamt gehen wir davon aus, dass sich die Konsolidierungswelle im Brokerage fortsetzen und damit einhergehend auch die Verfügbarkeit von fundamentalem, externem Research weiter einengen wird. Folglich werden die eigenen Research-Kapazitäten weiter an Bedeutung gewinnen und ein entscheidender und sogar wachsender Wettbewerbsfaktor bleiben.

Der im Private Banking Magazin veröffentliche Artikel ist mit diesem Link abrufbar.

Ansprechpartner

Jens

Bäder

Fondsresearch

.

Frank

Kemper

Neukunden

Digitalisierung